Mit einer privaten Finanzplanung schaffen Sie Klarheit über Ihr Vermögen und Ihre monatliche finanzielle Leistungsfähigkeit. Es empfiehlt sich immer, konservativ wie der „vorsichtige Kaufmann“ zu kalkulieren. Risiken reduzieren sich und ein Überschuss bringt sie schneller ans Ziel.

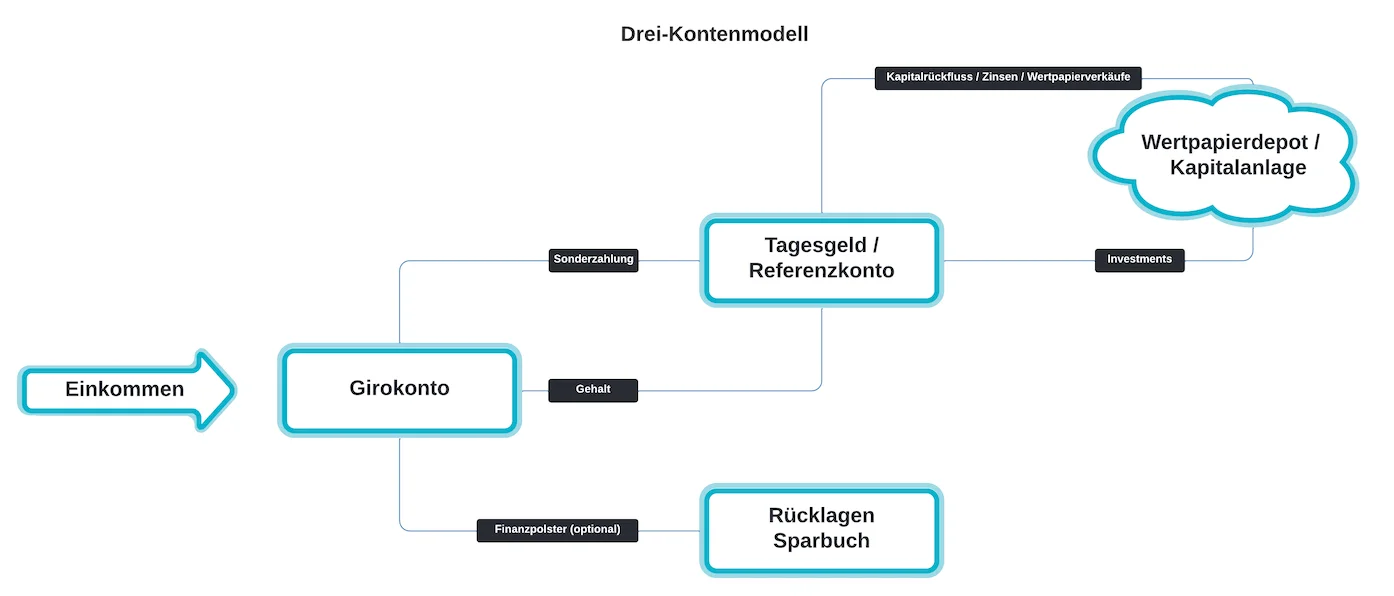

Für die Planung ist ein Drei-Kontenmodell ein flexibles Instrument. Ihnen wird es mit dieser Strukturierung leichter fallen, Zwischenziele zu erreichen. War ein Zwischenziel nicht realistisch oder ändert sich die Situation, passen Sie es an. Sehen Sie eine Fehlentwicklung oder Risiken, können Sie frühzeitig Maßnahmen ergreifen oder Änderungen vornehmen.

Durch die regelmäßig aktualisierte Vermögensstruktur sind Sie immer aktuell. In Verbindung mit Haushaltsbuch und dem Drei-Kontenmodell haben sie eine integrierte Finanzplanung.